Wie suche ich richtig: Suchwort 1 + Suchwort 2 - Suchwort 3

Da Sie nicht angemeldet sind, werden Ihnen nur öffentliche Beiträge angezeigt.

Im nachfolgenden Artikel soll beispielhaft die Einrichtung der Steuerschlüssel und Konten für Anzahlungen mit 0% Umsatzsteuer sowie deren Auflösung dargestellt werden.

Grundlegendes:

Um (steuerpflichtige) Anzahlungen und deren Auflösung buchen zu können, benötigt die SoftENGINE ERP-Suite

Hintergrund ist, dass auch ohne Umsatzsteuer mit SteuerschlĂĽsseln gearbeitet werden muss, auch wenn der Steuersatz 0% ist. …

[weiterlesen]

FĂĽr jeden SteuerschlĂĽsselzeitraum muss ein entsprechender Zeitraum in der Kontenzuordnung vorhanden sein. Andernfalls kann es vorkommen, dass in den Belegen ein falscher Steuersatz verwendet wird. …

[weiterlesen]

Gesetzesänderungen sind kein Problem!

FĂĽr einen Administrator in einem Unternehmen welches alle Module der SoftENGINE ERP im Einsatz ha, steht beim Jahreswechsel immer die Aufgabe ein komplettes Update einzuspielen, da fĂĽr die Umsatzsteuervoranmeldung die neuen Formulare vorhanden sein mĂĽssen.

Ein Update ist immer mit relativ groĂźem Aufwand verbunden. Hierzu zählen unter Anderem die Tests der unternehmenseigenen Kernprozesse in der Testumgebung. …

[weiterlesen]

Um sicher stellen zu können, dass zum Zeitpunkt der Erstellung steuerlicher Meldungen – Umsatzsteuer und Zusammenfassende Meldung (ZM) die zugrunde liegenden Buchungen nicht mehr geändert werden können, ist die Erzeugung der Meldungen nur möglich, wenn die Buchungen journalisiert sind.

Hier erfahren Sie, wie Sie Buchungen journalisieren.

So lässt sich nachvollziehen, welche Buchungen zur entsprechenden Meldung geführt haben.

Eine unsachgemäße Veränderung, um zum Beispiel eine ungerechtfertigte Vorsteuererstattung oder ein Verminderung der Zahllast zu erreichen, wird hierdurch ausgeschlossen bzw. …

[weiterlesen]

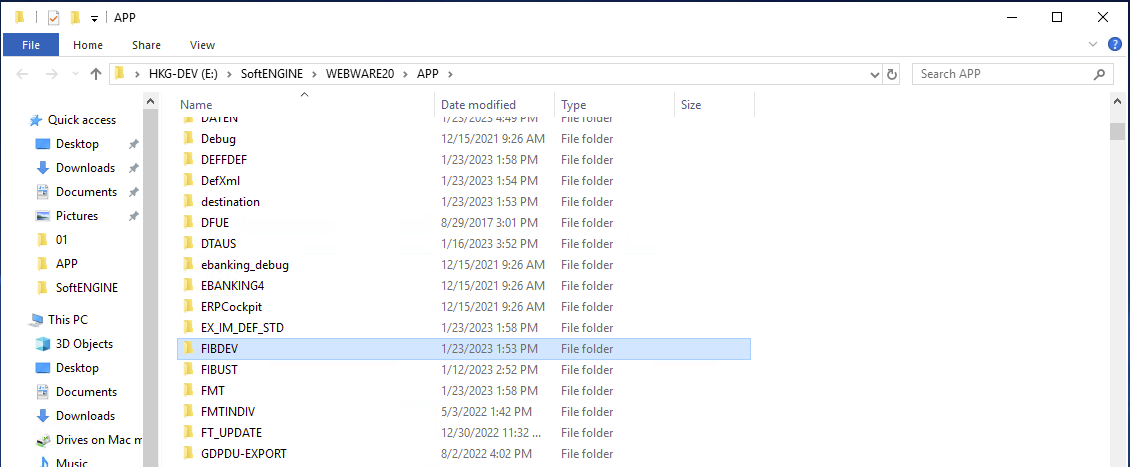

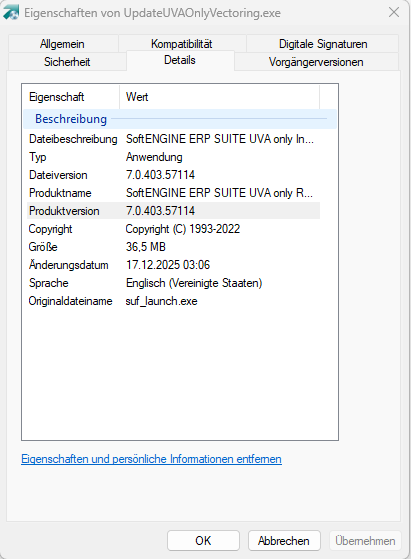

Im Root der BĂĽroWARE/WEBWARE befindet sich das Verzeichnis FIBDEV.

Dieses wird von SoftENGINE ausgeliefert, und upgedated.

Hier befinden sich folgende Dateien:

IDB SE0136 – Umsatzsteuerkennzahlen fĂĽr DE und AT

IDB SE0092 – Refrenzkontenrahmen

IDB SE0222 – Referenz: USt-KZ / Sachkonten

Im Beispiel (Achtung VECTORING) befinden sich hier diese Dateien:

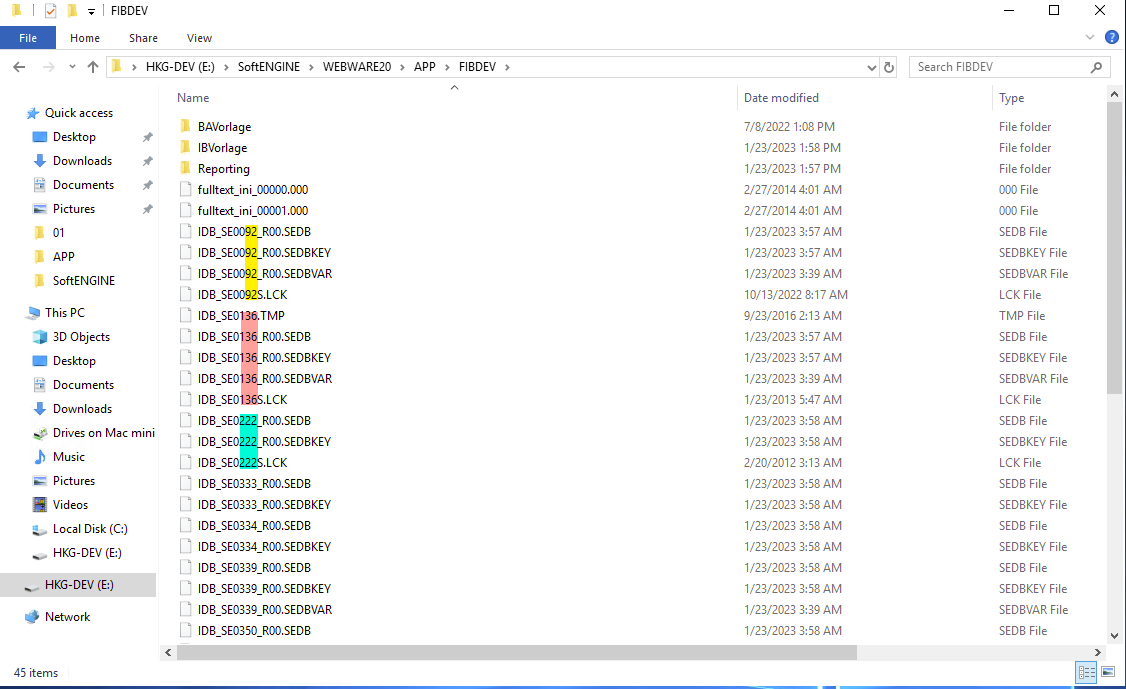

Die IDB SE0136 enthält die verfügbaren Umsatzsteuerkennziffern.

Die Datei ist folgendermaĂźen aufgebaut:

| Feldbezeichnung | Feldverarbeitungsart | Pos | Len | Htab | Indizierung | INr | R Â Feld fĂĽr Refresh verwenden | VÂ Feld mit Volltext indizieren | |

| Primärindex | L | 30 | 1 | 0 | N | N | |||

| Satzart | L | 30 | 1 | 0 | N | N | |||

| Land | L | 31 | 3 | 0 | N | N | |||

| Ziffer | L | 34 | 4 | 0 | N | N | |||

| GĂĽltig ab | D | 38 | 10 | 0 | N | N | |||

| Bezeichnung | L | 48 | 120 | 0 | N | N | |||

| Bemessungsgrundlage J/N | ANJ | 168 | 1 | 0 | N | N | |||

| Additionskennung +- | A+-K | 169 | 1 | 0 | N | N | |||

| Index – Satzart-Land | L | 170 | 4 | 2 | 1 | N | N | ||

| Erfasst von | R | 174 | 3 | 0 | N | N | |||

| Erfasst am | D | 177 | 10 | 0 | N | N | |||

| Erfasst um | Z | 187 | 5 | 0 | N | N | |||

| Geändert von | R | 192 | 3 | 0 | N | N | |||

| Geändert am | D | 195 | 10 | 0 | N | N | |||

| Geändert um | Z | 205 | 5 | 0 | N | N | |||

| PIndex Kopfsatz | L | 210 | 30 | 2 | 2 | N | N | ||

| Zifferwert ist Steuer | ANJ | 240 | 1 | 0 | N | N | |||

| Kammerumlage berechnen | ANJ | 241 | 1 | 0 | N | N | |||

| Ausweich-Ziffer | L | 242 | 4 | 0 | N | N | |||

| Ausweich Vorzeichen Ziffernwert | A+-K | 246 | 1 | 0 | N | N | |||

| Summieren in KZ | L | 247 | 4 | 0 | N | N | |||

| Summierungsart | A+-K | 251 | 1 | 0 | N | N | |||

| AWZ – Steuerbetrag buchen | ANJ | 252 | 1 | 0 | N | N | |||

| KZ Intern | ANJ | 253 | 1 | 0 | N | N | |||

| Zeile | R | 254 | 4 | 2 | 3 | N | N |

Es sind sowohl die Kennziffern fĂĽr Ă–sterreich, wie auch fĂĽr Deutschland enthalten. …

[weiterlesen]

Im Steuercenter werden Ziffern angegeben. Diese haben keinen Einfluss auf die Umsatzsteuervoranmeldung sondern dienen nur als Sortierkriterium.

UrsprĂĽnglich wurden diese Ziffern als „Zeilen-Angaben“ genutzt, um in einem Formular der Umsatzsteuervoranmeldung einfacher das betreffende Feld zu finden. So konnte zunächst nach der Zeile und dort nach dem Feld gesucht werden.

Hier ein Beispiel:

Da eine Kennziffer nur eine Zeilenangabe haben kann, sich Zeilen aber zum Beispiel bei einem Jahreswechsel ändern, ist die Ziffern-Angabe – wie bereits erläutert -lediglich als Sortierkriterium anzusehen. …

[weiterlesen]

Ab Revision 74325/Patch und Revision 74238/S.i.E. haben sie die Möglichkeit das PDF des Ăśbertragungsprotokolls unter Tools „Ăśbertragungsprotokoll anzeigen“ aufzurufen.

Nordirland gehört zu Großbritannien, stellt aber gleichzeitig einen Sonderfall in der Versteuerung dar.

Lieferungen an Privatkunden müssen als Fernverkauf mit der Umsatzsteuer Nordirlands (20% bzw. ermäßigt 5%) versteuert und online (EU-OSS) angemeldet werden.

Die Problematik besteht nun in der Unterscheidung zwischen Nordirland und dem restlichen GroĂźbritannien.

Nachfolgend möchten wir Ihnen eine Lösungsmöglichkeit vorstellen.

Ab Revision 71055 BETA steht ein neues Zugriffsrecht zur VerfĂĽgung:

[DBK17E, Nr: 006 - Konten/Schlüsselordnungstabelle - Zusätze, Steuercode GB für Nordirland verwenden]

Mit diesem Zugriffsrecht wird GroĂźbritannien als EU-Land wieder aktiviert und kann fĂĽr Nordirland genutzt werden. …

[weiterlesen]

Dieser Artikel beschreibt die Einstellungen beim Leistungserbringer (also der Abrechnung ohne Umsatzsteuer).

Die Darstellung als Leistungsempfänger finden Sie in diesem WIKI Artikel https://wiki.softengine.de/13436/

Wenn nur wenige Artikel an meist die gleichen Auftraggeber (typische Situation „Subunternehmer“ berechnet werden, ist der in diesem WIKI vorgeschlagene Weg wahrscheinlich der einfachste. Sollten viele Artikel an unterschiedliche Rechnungsempfänger mal mit und mal ohne §13b (Reverse Charge) berechnet werden, dann kann das System entsprechend eingerichtet werden. …

[weiterlesen]

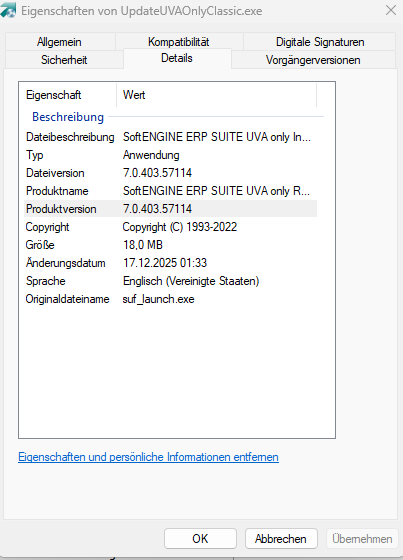

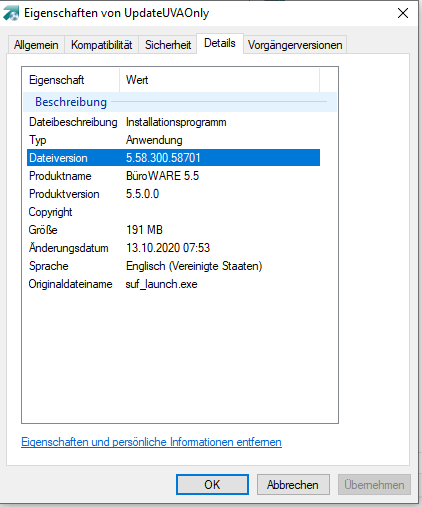

Diese Information gilt fĂĽr Installationen in Deutschland und beschreibt die Arbeit mit einem UVA-Only-Update:

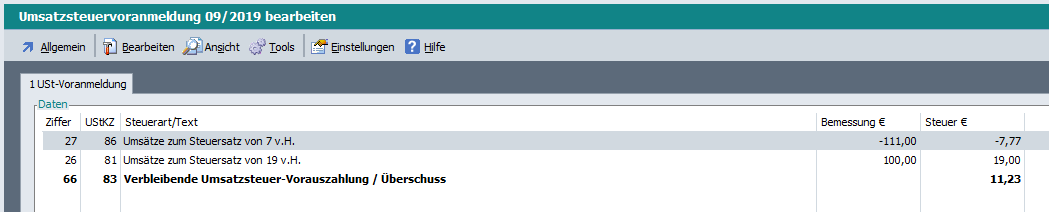

Im Zuge der Corona Mehrwertsteuersenkung, kann es vorkommen, dass Erlöskonten mit 19% und mit 16% Steuer bebucht werden. Dies ist möglich und zulässig. Um allerdings einen fehlerfreien PrĂĽflauf zu bekommen und eine korrekte Umsatzsteuervoranmeldung, ist es erforderlich BEIDE Umsatzsteuer-Kennziffern im betreffenden Erlöskonto zu hinterlegen. Wie am Screen zu sehen, muss neben der KZ 81 fĂĽr 19% auch die Kennziffer 35 fĂĽr 16% eingetragen werden. …

[weiterlesen]

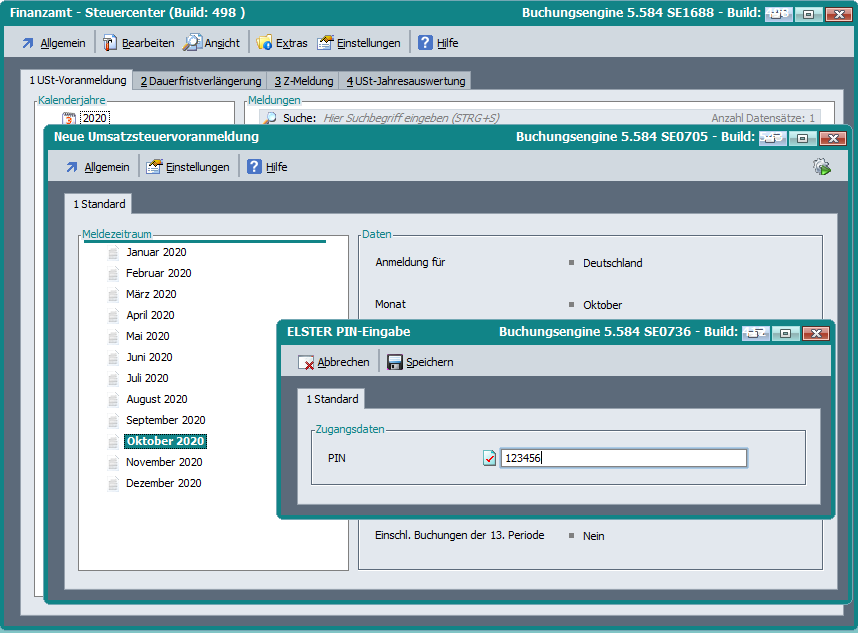

Wenn im Steuercenter unter Einstellungen > Zugangsdaten Elster die Pin nicht hinterlegt wird, kommt direkt beim Erstellen der Umsatzsteuervoranmeldung die Abfrage fĂĽr die Pin.

In diesem Dialog wurde sie in Klarschrift angezeigt.

Das wurde mit dem UVAOnly Update vom 13.10.2020 mit Revision 58701 korrigiert.

Geleistete Anzahlungen auf bestehende Teilrechnungen/Akontoforderungen werden bei Übernahme der Schlussrechnung in die Finanzbuchhaltung aufgelöst und die offenen Posten ausgeziffert.

Seit Rev. 58227/Beta und Rev. 58244/Patch gibt es ein neues Zugriffsrecht, welches im Standard aktiviert ist. Wird dieses Zugriffsrecht vor Übernahme der Schlussrechnung in die Finanzbuchhaltung deaktiviert, erfolgt KEINE Auflösung der versteuerten Anzahlung und auch KEINE Auszifferung der offenen Posten.

[IMPORTFIBU, Nr: 026 – Datenimport Standardschnittstelle Fibu, Auflösung Schlussrechnung]

Hinweis: Bei Deaktivierung dieses Zugriffsrechts muss die Auflösung der Anzahlung manuell gebucht werden! …

[weiterlesen]

Aufgrund einer Ă„nderung in den Formularen im Zusammenhang mit „IMMER_RTF“, kam es bei der Wawi Fibu Ăśbergabe, im Bereich des Fibu PrĂĽflaufs und im Steuercenter in der BETA zu ProgrammabstĂĽrzen oder zum „Einfrieren§ im „Bitte Warten“ Bildschirm.

Ursache war eine Ăśberschneidung mit den „IM’s“ und dem neuen Parameter „IMMER_RTF“.

Der Parameter wurde umbenannt in RTF_ERZWINGEN, um dieses Verhalten zu korrigieren.

War das Zugriffsrecht

[LISTDR_RDSGN, Nr: 001 – ReDesign Listendrucke (V559), ReDesign Listendrucke verwenden]

aktiviert, verursachte das ebenfalls bei der WAWI Fibu Ăśbernahme und im Steuercenter das gleiche problematische Verhalten. …

[weiterlesen]

Unter Umständen kam es vor, dass bei Vorkassenzahlungen nicht der korrekte Steuerschlüsselzeitraum bei der automatischen Erkennung verwendet wurde.

Sofern bspw. der Auftrag mit 19% noch vom Juni war, wurde der Vorschlag mit 16% erstellt.

Bei der Wawi Fibu Übernahme der Belege wird die automatische Akontoumwandlung und Auflösung der Anzahlung gebucht.

Hier konnte es auch passierten dass der aktuellste Zeitraum mit 16% verwendet wurde, auch wenn der Auftrag mit 19% war. …

[weiterlesen]

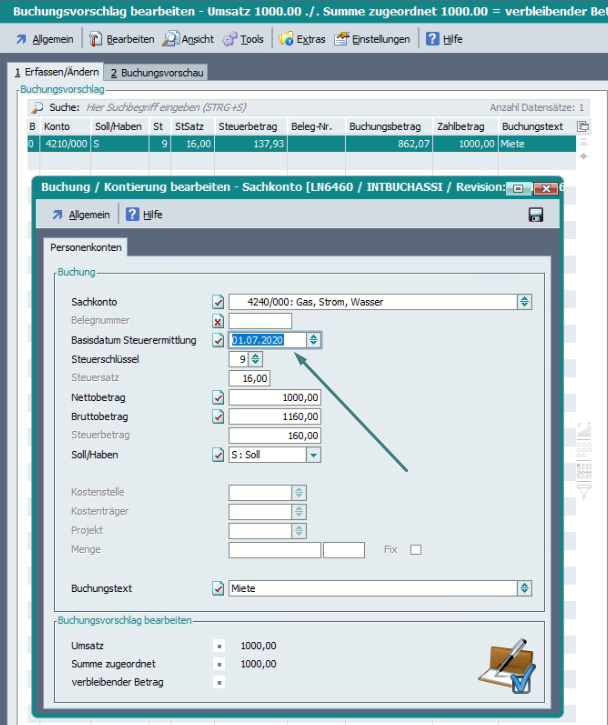

Ab Revision 55389/BETA und 55617/PATCH gibt es im Dialog „Buchung / Kontierung bearbeiten – Sachkonto“ nun auch das „Basisdatum Steuerermittlung„.

DarĂĽber kann auch hier gesteuert werden, welcher Zeitraum aus dem SteuerschlĂĽssel gezogen werden soll.

Hinweis:Â Bei Updateinstallationen ist die Migration des Intelligenten Buchungsassistenten erforderlich.…

Zunächst machten wir Ihnen eine grundlegende Information geben, wie DATEV die Konten und Steuerschlüssel im Sonderzeitraum anwendet.

DATEV geht hier verschiedene Wege, je nachdem, was das jeweilige Steuerberatung-Büro entscheidet, sind folgende Optionen möglich:

Hier ein Link zu einem Artikel der DATEV, welcher die neuen Konten und BuchungsschlĂĽssel beschreibt. …

[weiterlesen]

Ab Version 6.0 Revision 55336 wird auch das Konto fĂĽr Erlösschmälerungen im Rahmen der „Info/Einstellungen“ angezeigt.

AuĂźerdem wird anstatt nur der Kontenbezeichnung und des Saldos jetzt auch die Kontonummer angezeigt.

Ab Version 6.0 Revision 55336 ist es möglich einen Zeitraum innerhalb eines Steuerschlüssels zu duplizieren.

Entweder ĂĽber das MenĂĽ unter Bearbeiten > Zeitraum > Duplizieren oder direkt mit der Taste <F8>.

Dazu muss der Fokus auf dem gewĂĽnschten Zeitraum stehen.

Beim AusfĂĽhren dieser Funktion kann in einem eigenen Fenster definiert werden, ab wann der Zeitraum gilt.

Die Konten und Steuersätze können bei Bedarf angepasst/geändert werden. …

[weiterlesen]

Beim Erstellen der Z-Meldung kam die Meldung „Keine Daten im selektierten Bereich“, obwohl fĂĽr den gewählten Zeitraum Daten vorhanden waren.

Das ist aufgrund folgender Ă„nderung in die Version gekommen:

Keine BerĂĽcksichtigung der Formulare im Mandantenpfad

Ab dem UVAOnly Update vom 28.04.2020 mit der Revision 53647 (Build 398 im Steuercenter) wurde das korrigiert. …

[weiterlesen]

Beim AusfĂĽhren des Workflowskriptes SE0426 Kreditoren – Abgrenzung ‚Vorsteuer im Folgejahr‘ wurde das Buchungsprotokoll nicht in den Druckspooler gedruckt.

Das wurde ab Revision 51843/BETA und 51795/PATCH korrigiert.

Das Spooldokument wird sowohl angelegt, wenn die Funktion innerhalb des Buchungsstapels ĂĽber Tools -> Buchungen erstellen -> Vorsteuerabgrenzung Folgejahr aufgerufen wird, als auch ĂĽber den Stapel mit der Buchungsverarbeitungsart „202: Abgrenzung Vorsteuer Folgejahr“. …

[weiterlesen]

Ab Rev. 50180/Beta und Rev. 50200/Patch wurden die Fehlermeldungen im PrĂĽflauf Finanzwesen fĂĽr Steuerkonten mit falscher Kontenart ĂĽberarbeitet.

Als fehlerhaft gemeldet werden die Steuerkonten, welche keine der folgenden Kontenarten hinterlegt haben:

– 2: Mehrwertsteuerkonto

– 4: Vorsteuerkonto

– 6: USt-Konto Steuerschuldner Erwerber

GeprĂĽft kann die Kontenart des Steuerkontos nur dann werden, wenn in einem Aufwands- bzw. Erlöskonto ein SteuerschlĂĽssel hinterlegt wurde. …

[weiterlesen]

Ab Rev. 48957/Beta und Rev. 48978/Patch steht ihnen ein neues Zugriffsrecht zur VerfĂĽgung:

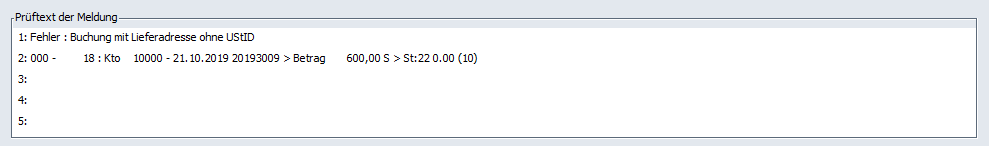

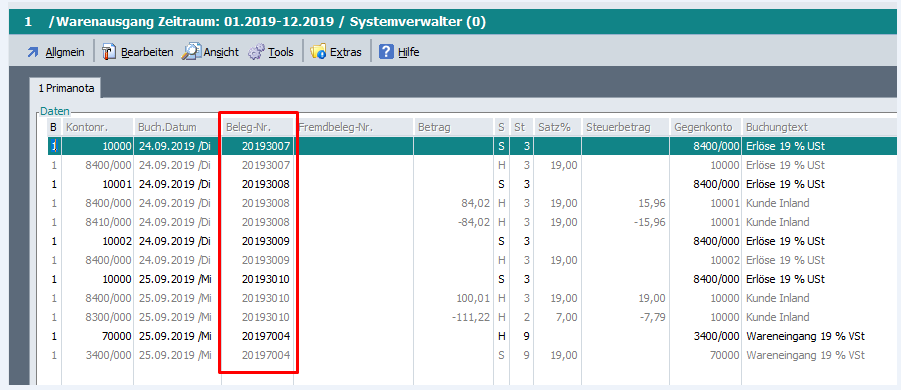

[FIPRUEF, Nr: 038 – BuchhaltungsprĂĽflauf, PrĂĽfe bei Lieferadresse Landesart und UStID]

Es wird empfohlen dieses Zugriffsrecht zu aktivieren, wenn sie mit Lieferadressen arbeiten, da es bei fehlerhaften Einstellungen zu fehlenden Umsätzen auf der Zusammenfassenden Meldung kommen kann.

Beim Prüflauf Finanzbuchhaltung wird dann zusätzlich Folgendes geprüft und bei Bedarf als Fehler ausgegeben:

Fall 1:

– eine Adressse (Kontonummer) mit Landesart „Inland“ und aktiviertem ZM Flag

– in der Buchung eine Lieferadresse eingetragen hat und

– diese Lieferadresse die Landesart „(EU)-Ausland“ hat, aber

– keine UID hinterlegt wurde

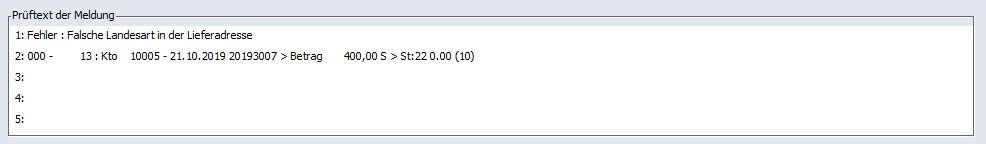

Fall 2:

– eine Adresse (Kontonummer) mit Landesart „(EU)-Ausland“ und aktiviertem ZM Flag

– in der Buchung eine Lieferadresse eingetragen hat und

– diese Lieferadresse ein Land, mit Landesart „(EU)-Ausland“ eingetragen hat, aber

– diese Lieferadresse mit Landesart „Inland“ definiert wurde

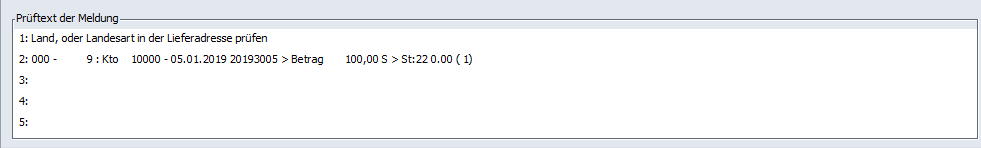

Generelle Erweiterung der PrĂĽfung ab Version 5.58.204.52050 und Version 6.0o.000.51937

– sobald eine Adresse (Kontonummer) ein aktiviertes ZM Flag hat

– und in der Buchung eine Lieferadresse eingetragen hat und

– diese Lieferadresse ein Land, mit Landesart „(EU)-Ausland“ eingetragen hat, aber

– diese Lieferadresse mit Landesart „Inland“, oder Landesart „Drittland“ definiert wurde

Beachten sie in diesem Zusammenhang bitte auch:

UStID Pflicht Lieferadressen

Zusammenfassende Meldung – erforderliche Konteneinstellungen …

[weiterlesen]

Ab Version 6.00.000.48390 können sie 0-Belege in die Finanzbuchhaltung übernehmen, indem sie folgendes Zugriffsrecht aktivieren:

[IMPORTFIBU, Nr: 024 - Datenimport Standardschnittstelle Fibu, Bei Fibu-Ăśbernahme von WAWI-Belegen 0-Belege ĂĽbernehmen (V559)]

Eine Übergabe dieser 0-Belege macht es möglich alle Belege aus der Warenwirtschaft lückenlos in der Finanzbuchhaltung darzustellen.

Dadurch entstandene Steuer-Abweichungen können auf der nächsten Umsatzsteuervoranmeldung automatisch korrekt ausgewiesen werden.

Achtung! Wenn das Zugriffsrecht aktiviert wird, bitte unbedingt darauf achten, dass fĂĽr abgeschlossenen Perioden eine aufrechte Buchungssperre in den Basisdaten hinterlegt ist, da eine Ăśbergabe dieser 0-Belege wie oben geschrieben, Auswirkungen auf die Steuerkonten haben kann. …

[weiterlesen]

1.) im Personenkonto muss unter Bearbeiten -> Optionen/Parameter -> Steuerangaben/Verbuchung die „Zusammenfassende Meldung“ aktiviert sein.

Hinweis: Das Kennzeichen ist auch erforderlich, wenn ein Inlandskunde eine Lieferung an eine EU-Adresse ausführt und in der Lieferadresse die USt-ID des EU Kunden hinterlegt wurde. Ohne dieses Häkchen in der Adresse, wird der Geschäftsfall bei der Aufbereitung der Zusammenfassenden Meldung nicht berücksichtigt.

2. ) Die im Personenkonto eingetragene USt-ID muss in einer deutschen Installation ungleich „DE…“ und in einer österreichischen Installation ungleich „ATU…“ sein. …

[weiterlesen]

Wird am Kontennachweis eine falschen Zahllast ausgewiesen, obwohl die Umsatzsteuervoranmeldung korrekt ist, ĂĽberprĂĽfen Sie bitte ob bei allen Umsatzsteuer relevanten USt-KZ auch ein Steuersatz hinterlegt ist. Fehlt dieser Steuersatz, kann keine korrekte Steuer berechnet werden. Bei Vorsteuer-Kennzahlen ist das Hinterlegen eines Steuersatzes optional.

Hinweis: In diesem Zusammenhang ist im Speziellen zu beachten, dass bei einzelnen Kennzahlen entweder ALLE Konten einen Steuersatz hinterlegt haben, oder z.B. …

[weiterlesen]

Im Steuercenter wurden mit dem Shortcut <F6> die Eigenschaften des alten Steuercenters und mit <F9> und <F10> der BĂĽroWARE Hinweis „Die Empfängermailadrese …“ aufgerufen.

Das ist mit den Versionen vom 11.04.2019, Revision 44699/PATCH und 44751/BETA behoben. …

[weiterlesen]

Wenn der Buchungssatz ein Mehrwertsteuerkonto enthält (Kontenart 2, oder 6), dann muss das bebuchte Sachkonto eine der folgenden Kontenarten 1, 3, 7, A, E, L, O, M, G hinterlegt haben.

In allen anderen Fällen, wird im Prüflauf Finanzbuchhaltung eine Fehlermeldung ausgegeben-> Konto mit Mehrwertsteuer gebucht, jedoch falsche Kontoart.

Diese PrĂĽfung kann mit folgendem Zugriffsrecht aktiviert, bzw. deaktiviert werden:

[FIPRUEF, Nr: 033 - BuchhaltungsprĂĽflauf, Sachkonto prĂĽfen bei Buchungen mit Steuer]

Hinweis: Es ist nicht empfohlen, die PrĂĽfung zu deaktivieren, da es durch fehlerhafte KontoschlĂĽsselungen zu Differenzen bei der Erstellung der Umsatzsteuervoranmeldung kommen kann! …

[weiterlesen]

Dieser Artikel beschreibt Einstellung und Buchung des Leistungsempfängers. Die Beschreibung als Leistungserbringer (der ohne Umsatzsteuer abrechnet) finden Sie in diesem WIKI-Artikel: https://wiki.softengine.de/29004/

Dieses Thema, bezogen auf die Warenwirtschaft finden Sie hier:

https://wiki.softengine.de/2568/

Bei Bauleistungen eines Unternehmens gem. §13b hat der Unternehmer die Umsatzsteuer zu tragen, kann diese aber gleichzeitig als Vorsteuer absetzen.

Die Vorgehensweise dafür ist nachfolgend beschrieben.

Zunächst muss ein Konto fĂĽr die Bauleistungen erstellt werden. …

[weiterlesen]

Auch bisher konnten Unternehmen in der Schweiz steuerpflichtig werden, insofern sie in die Schweiz lieferten. Jedoch war diese Steuerpflicht an eine Lieferschwelle gebunden. Insofern ist die Notwendigkeit, diese Tatsache in WEBWARE oder BüroWARE abzubilden, nicht neu.

Dadurch, dass zum 01.01.2018 bzw. 01.01.2019  im Schweizer Mehrwertsteuerrecht (Bundesgesetz ĂĽber die Mehrwertsteuer, SR 641.20, Ă„nderungen vom 30.09.2016) weitreichende Ă„nderungen fĂĽr ausländische Unternehmen in Kraft getreten sind, wurden mehr Unternehmen als bisher steuerpflichtig. …

[weiterlesen]

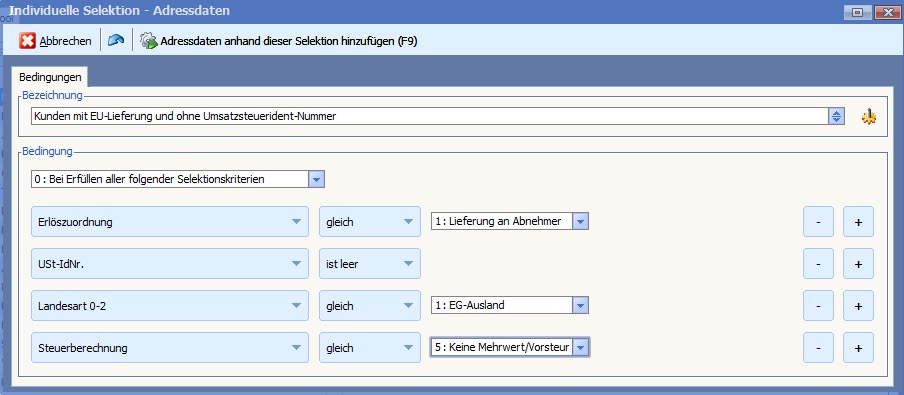

Wenn ein EU-Kunde ohne Umsatzsteuer-Identnummer so eingestellt ist:

Berechnen WEBWARE/BüroWARE keine Umsatzsteuer, was nicht korrekt ist. Nur wenn eine gültige Ist-Identnummer eingetragen ist, darf die Rechnung ohne Umsatzsteuer gestellt werden.

Um die Adressen entsprechend zu prüfen, lässt sich der Selektionspool mit folgender Selektion sinnvoll nutzen.

Ăśber die Funktion „Ă„ndern/Ergänzen“ kann dann die Korrektur vorgenommen werden. …

[weiterlesen]

Stellen Sie sicher, dass mind. das im Wiki-Artikel genannte UVA Only Update installiert ist: UVAOnly Update 2026 (DE)

Umsatzsteuervoranmeldung DE 2026

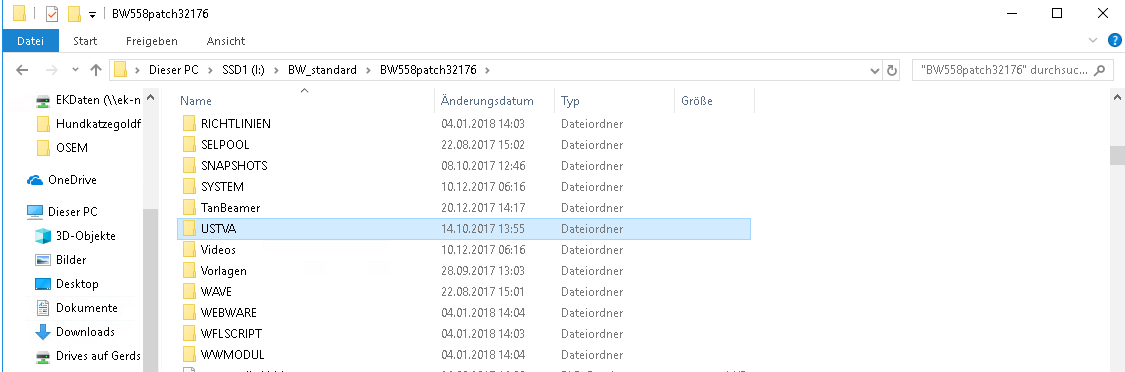

Wenn Fehler bei der Übertragung der Umsatzsteuervoranmeldung auftreten, werden ggf. Dateien bereitgestellt, die bei der Ursachenfindung helfen können.

Dafür benötigen Sie Zugriff auf den Hauptordner, in welchem die Software installiert ist. Hier gibt es den Ordner USTVA.

In diesem finden Sie weitere Unterordner. …

[weiterlesen]

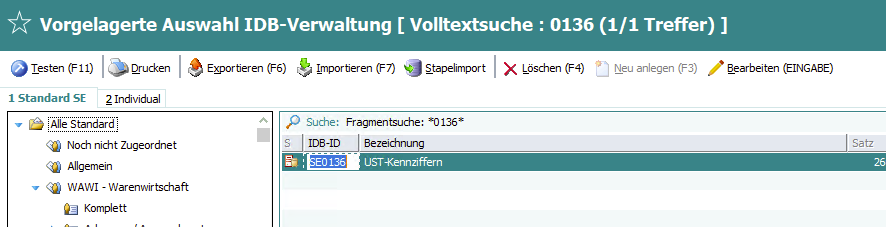

Mit dem UpdateUVAOnly.exe werden ausschlieĂźlich Formulare, Skripte und DLLs aktualisiert, welche das Steuercenter betreffen.

Es ist eine Mindestversion der BĂĽroWARE/WEBWARE notwendig!

– Sofern keine Ausbuchungen zur Kennziffer 50 oder 37, bzw. 87 und 90 vorgenommen wurden, gilt folgende Mindestrevisionsnummer Ihrer ERP: 32699

– Wenn Ausbuchungen zu den Kennziffern 50 oder 37 vorgenommen wurden, gilt die nachstehende Mindestrevisionsnummer Ihrer ERP: 62155

– Wenn Ausbuchungen zu den Kennziffern 87 oder 90 vorgenommen wurden, gilt die nachstehende Mindestrevisionsnummer Ihrer ERP: 81274 Patch oder Rev. …

[weiterlesen]

Die Auswertung fĂĽr Fremdsteuer / MOSS (fmtfiaus.201), innerhalb des Steuercenters, ist bei Verwendung einer Lieferadresse im Beleg nicht korrekt, da der Steuercode immer von der Hauptadresse gezogen wird.

Ab Rev. 29362 S-i-E und Rev. 29376 Patch gibt es ein neues Zugriffsrecht, welches vor der Ăśbernahme der Belege in die Finanzbuchhaltung aktiviert sein muss:

[FEHLER6, Nr: 083 – Fehlerbereinigung VI, Steuercode anhand Lieferadresse ermitteln beim WAWI-FIBU Ăśbernahme]

Das Zugriffsrecht hat natĂĽrlich nur dann eine Auswirkung, wenn in der Lieferadresse das Häkchen „Steuerparameter verwenden“ aktiviert ist. …

[weiterlesen]

Bei Neuinstallationen wird empfohlen die USt. Kennzahlen aus dem Referenzkontenrahmen einzulesen.

Die Kennzahlen aus dem Sachkontenstamm werden – zumindest in Ă–sterreich Installationen – hauptsächlich dann genutzt, wenn man einen Kunden von einer älteren Version updatet,  der sehr viele individuelle Konten hat  und seine USt. Kennzahlen auch selber aktuellisierte.

Die Steuerprozentsätze mĂĽssen in diesem Fall ggf. nacherfasst werden, damit auch der Kontennachweis zur Umsatzsteuervoranmeldung eine korrekte Zahllast liefert. …

[weiterlesen]

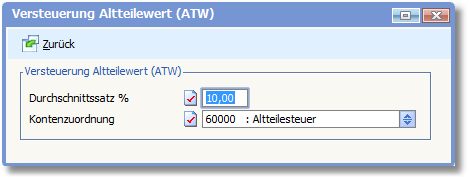

Nachfolgend wird die korrekte Vorgehensweise bei der Verrechnung der Altteilesteuer in der Warenwirtschaft premium/medium beschrieben.

Einstellungen in den Basisdaten:

Es muss der „Durchschnittssatz %“ und eine „Kontenzuordnung“ angegeben werden.

Verwenden Sie hierzu die Felder FAF_4866_5 und FAF_4871_5.

Diese befinden sich im MenĂĽ unter „Bearbeiten > Versteuerung Altteilewert“.

Es empfiehlt sich eine eigene Kontenzuordnung speziell fĂĽr die Verbuchung der Altteilesteuer zu erstellen. …

[weiterlesen]

Um deutsche und österreichische Umsatzsteuervoranmeldung innerhalb des selben Mandanten zu erstellen, sind die USt-KZ wie folgt zu definieren, um Probleme bei der USt-Prüfung zu vermeiden.

Hierzu zwei Beispiele.

Beispiel 1:

Sachkonto mit 19% in einer österreichischen Installation:

USt-KZ im Sachkonto 4019/000unter Land „Deutschland“: KZ 81 und 19%unter Land „Ă–sterreich“: KZ 9999 und ebenfalls 19%

Beispiel 2:

Sachkonto mit 20% in einer deutschen Installation:

USt-KZ im Sachkonto 8420/000unter Land „Ă–sterreich“: KZ 07 und 20%unter Land „Deutschland“: KZ 9999 und ebenfalls 20% …

[weiterlesen]

Bei EU-Geschäftsvorfällen sind abhängig vom verwendeten DATEV-Steuerschlüssel zwingend folgende Angaben erforderlich:

Datev-Steuer/Buchungsschlüssel 10 = EU-Land (ISO-Code) und Steuersatz Datev-Steuer/Buchungsschlüssel 11,18,19 = Vollständige USt-ID-Nummer Datev-Steuer/Buchungsschlüssel 12,13 = EU-Land (ISO-Code)

HINWEIS:

SteuerschlĂĽssel in BĂĽroWARE/WEBWARE sind KEINE Datev SteuerschlĂĽssel und bilden auch nicht die Logik von Datev ab.

Der DATEV-SteuerschlĂĽssel wird in den BĂĽroWARE-SteuerschlĂĽsseln innerhalb des anzuwendenden Zeitraums hinterlegt.

Achten sie unbedingt auf die korrekte USt-ID-Nummer im Adressstamm, bzw. …

[weiterlesen]

Wird eine erstellte Umsatzsteuervoranmeldung nicht in der Tabelle angezeigt, sollten sie ĂĽberprĂĽfen, ob folgendes Zugriffsrecht deaktiviert wurde:

[ ALLG3, Allgemeine Einstellungen III, Nr: 001 – Bei der Verwendung von PUT_RELATION -> Änderungsvermerk setzen ]

Ist dies der Fall, so aktivieren sie das Zugriffsrecht und erstellen danach wie gewohnt die Umsatzsteuervoranmeldung fĂĽr den gewĂĽnschten Zeitraum.

Die USt-Datensätze werden ĂĽber PUT_RELATION gespeichert und damit diese korrekt angezeigt werden, benötigen sie befĂĽllte Protokollfelder (Erfasst am, um, von usw.). …

[weiterlesen]